「貯蓄から投資へ」というスローガンが掲げられて、満を持して「新NISA」が誕生します。

しかし、です。

ここでとても重要な問題が。

そもそも論で、投資に回すお金がなかったら増やしようがないんです。

資産運用したいけど投資に回せるお金がない。。。

という困った事情に陥りそうになっていましたらぜひご覧ください。

運用額の差で資産格差は広がる

運用額が大きくなるほど資産の増え方も大きくなります。

お金をたくさん持っている人はそのお金を投資に回してもっと増やせるんですよね。

減るときもごくまれにありますが長期で見ると大幅プラス。

1,000に9をかけたら9,000、10,000に9をかけたら90,000になるというイメージ。

逆に、運用額が少なくなるほど資産の増え方は劇的に鈍くなります。

1に9をかけても9、10に9をかけても90。。。

あたりまえのことなんですが、そのきびしい現実、けっこう堪えるんですよね。

お金がないどころか借金していた時代があったのでよくわかるんです。

投資を諦めてしまうのって資金の少なさが理由の一つかなぁと感じます。

でも大丈夫です。

少なくても減らさなければ良いんです。

インフレ率より高い収入を得ればOK

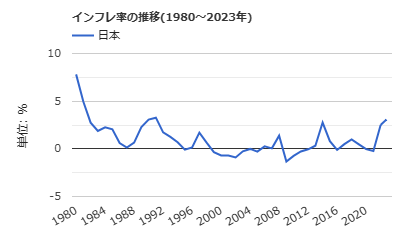

2023年時点で日本のインフレ率は3.21%あるようです。

日本のインフレ率の推移(1980~2023年) - 世界経済のネタ帳 (ecodb.net)

去年まで100円だった商品は103円、1,000円は1,030円。

この20年間は1%未満が続いていたので、いきなり感が強いですよね。

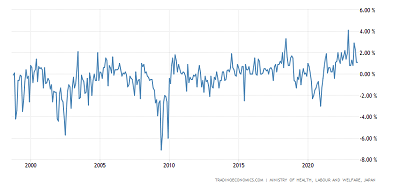

賃金上昇率も1%前後あったのでインフレ率1%未満とトントン。

日本 - 賃金上昇 | 1972-2023 データ | 2024-2025 予測 (tradingeconomics.com)

安月給でも商品も安いから成立してきた社会だったんですね。

しかしです。

状況が一変してインフレ率3.21%

銀行預金やタンス貯金だと資産価値が3.21%目減りしていくことになります。

つまり年利3.21%以上で収入や資産を増やす必要があるわけです。

増やす方法は2つ。

1つは「収入アップ」

もう1つは「資産運用」です。

支出を大きく減らすという方法もありますが、今回は「増やす」に重点をおいて進めていきます。

給与20万なら7千円、給与30万なら1万円のプラス収入を

資産がなかったら方法は収入アップのみ。

本業で昇給するか、副業でも収入を得るかのいずれか。

単純計算してみましょう。

本業の場合、給与20万円であれば3.21%に当たる6,420円の昇給。

給与30万円であれば9,630円の昇給。

給与40万円であれば12,850円の昇給が必要です。

けっこうなインパクトですよね。

能力しだいですが、本業昇給で乗り切るのはハードルが高そうです。

じぶんはムリそう。。。

副業の場合も事情は同じです。

本業の給与20万円であれば毎月6,420円の副業収入が必要になります。

給与30万円であれば毎月9,630円の副業収入。

本業昇給より副業のほうがいけそうですよね。

アルバイトでしたら月に6~9時間でクリアできます。

勤め先が副業OKでしたら乗り切れそうですよね。

働くのが大好きで趣味でもあり生きがいでもあればアルバイトで即解決。

ただし、スキルアップの勉強や趣味、家族との時間も削ることにもなるので気が進まないですよね。

本業とかけもちになるので、持病があるなどしたら体力的にもきびしくなります。

となると、残る方法は「資産運用」です。

資産運用で乗り切る

お金がなくても生活が成立してきた牧歌的な社会から一転。

運用しないと資産が確実に目減りする時代に変わりました。

が、逆にいうと、運用すれば資産は目減りしません。

投資で増やそうと意気込むと、あまり増えない反動から挫折します。

ですので、増やそうと血眼にならないほうが良いです。

減らなければいいやくらいの気持ちで「ゆる~く継続」するのが秘訣。

手元に10万円があったら迷わず長期投資。

家計を見直したり副業したりして毎月5千円ほど捻出しましょう。

がんばったその5千円を積立。

年利7%のNISA運用なら10万円が1年後に17万円に増えます。

3年後32万円、5年後50万円、10年後105万円(+35万円)まで増えます。

10万円でなく100万円が手元にあれば5千円積立で5年後176万円(+46万円)

10年後に282万円(+122万円)まで増えます。

賞与などをそのまま積立に回せば増え方は劇的に加速。

インフレによる収入目減りを避けるために、まずは「ゆる~く」資産運用してみるのがおすすめです。

手元にお金がないときの最も可能性の高い資金調達方法

手元にお金がない場合どうするか。

ズバリ、借金です。

消費者金融からではなく、身内である親兄弟から借用します。

友人でもなく身内からです。

とはいえ、このご時世です。

身内も苦境に立たされていたりするかもしれません。

むずかしいかもしれませんが、可能性がゼロでないかぎり検討してみましょう。

誓約書を交わして、あたまを下げて何度もお願いしたら、あるいは借してもらえるかもしれません。

関係をこじらせないようにじゅうぶん配慮して、誠意をもってお願いしましょう。

条件はもちろん無利息です。

そんな都合の良い親兄弟ってあまりいないかもしれませんが、あくまで無利息。

低率でも利息が発生すると元金が減る可能性が高くなります。

それに、です。

万が一にも資産運用が大成功して運用益が大きく膨らんだら、見返りを求めてトラブルになる可能性もあります。

お金は人を幸福にしますが狂わせもします。

なるべく多い金額を、なるべく長い期間、ぜったいに無利息で。

かりに毎月5千円積立したとします。

100万円・5年間なら176万円まで増えて運用益は+46万円。

240万円・5年間なら372万円まで増えて運用益は+102万円。

100万円返却後も手元に残る46万円や102万円で資産運用を始められます。

じぶんの場合は身内から借用できたことで、ようやく資産運用できるようになりました。

世の中、じぶんの力だけではどうにもならないことばかりです。

頼れる人がもしいたら、ぜったい頼ったほうが良いです。

ダメ元でどんどん頼っちゃいましょう!

まとめ

さいごは借金の話になりましたが、ちゃんと返せればOKですよね。

NISAで「投資する・投資しない」の選択は個人の自由。

アメリカや全世界の株式投信ならリターンがリスクを上回っていますが、これからも100%そうである確証はないんですよね。

リターンを選んで損する可能性もぜったいないわけではないという悩ましさ。。。

ただ、高い収入も大きな資産もない庶民クラスは確実にジリ貧になっていく時代です。

庶民のみなさま、アリとキリギリスのアリみたいに、新NISAという縦穴にせっせと蓄財して、これからやってくるであろう冬の季節!?に備えましょう!

わが家は楽天証券で投資信託など積立しています。

ETFとか個別株の取扱も多い便利な証券口座です。

単元未満の1株から購入できる日本株もたくさんあっておすすめですよ。