2021年11月でNISAで投資信託をはじめて2年が過ぎましたが、いろんな銘柄を購入してみて、結局のところ、オール・カントリーだけでじゅうぶんかなという感想になってきました。

目下、アメリカ経済が絶好調でオール・カントリーの構成比率の大半を占めますが、いずれGDPで中国やインドに追いぬかれると予測されているので、わたしはS&P500やナスダックの比率を年単位で減らしていって、オール・カントリー中心で運用する計画でいます。

そのオール・カントリーは多くの方の運用計画の鍵をにぎるであろう「eMAXIS Slim」シリーズの「全世界株式(オール・カントリー)」です。

「業界最安水準の運用コスト」が売りの「eMAXIS Slim」シリーズ「全世界株式(オール・カントリー)」をみていきましょう。

「eMAXIS Slimオール・カントリー」は運用コスト0.1144%で超安です。楽天証券にも0.212%とじゅうぶん低い「楽天・全世界」があるけど「eMAXIS Slim」は楽天の半分位だからすごい

ほとんど同じ投資対象のインデックスですから運用コストが低いほうが将来的にリターンが高くなりますね

eMAXIS Slimシリーズ 基準価額の推移

つぎのグラフはeMAXISシリーズのサイトにある基準価額を指標化したグラフです。

パフォーマンスが最も高いのは「米国株式(S&P500)」、次に「全世界株式(除く日本)」「オール・カントリー」がつづいています。

「米国株式(S&P500)」があたまひとつぬけでているのは納得ですね。

過去のたびたびの暴落もそうでしたが、コロナショック後、アメリカ市場は1年足らずで株価回復しました。

景気回復とか経済回復とか実感がまるでわかない日本にいると感覚がマヒしてきますが、アメリカってほんとうに強い国なんですね。

グラフの次点のオール・カントリーは日本が含まれていないほうが若干ですが成績が良いです。

ほんの少しの差なので気にするほどではありませんが、なんだか日本人としてちょっと複雑な気持ちです。

税金とか社会保障費とか物価ばかりあがるのに、がんばってもいっこうに給料がふえない日本社会に、諦めとか憤りを感じている人って多いのかなぁと思います。

税金と社会保障費と物価ばかりあがるから、報道でよく目にするとおり、実質給与は目減りしている感じです。

ふりかえってみると、私もそうです。。。

石川啄木風に言うと、働けど働けどなお我が生活楽にならざりぢっと通帳を見る、という気持ちです。

世界についていけてない日本がとても心配ですが、下層庶民であるじぶんは世界についていけてない日本についていくのすらやっとなので、日本よりじぶんを心配するようにします。

毎月積立できているなら大丈夫です

余裕あるときはスポット購入していきましょう

無理せずコツコツ積立てます

2種類の全世界株式(オール・カントリー)、「含む日本」と「除く日本」

eMAXIS Slimシリーズの「全世界株式(除く日本)」をじぶんの口座に、「全世界株式(オール・カントリー)」を子のジュニア口座に保有しています。

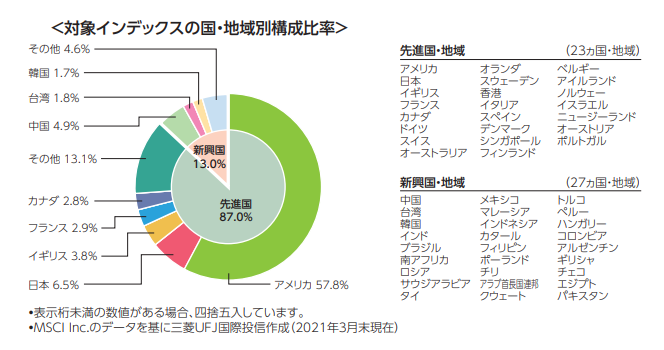

下のグラフは 2021年3月時点の日本が含まれる「全世界株式(オール・カントリー)」の国別構成比率です。

日本の構成比率は6.5%と、アメリカの57.85%のつぎに多いのですが、皮肉なことに「全世界株式(除く日本)」のほうが若干リターンが高いのです。

ほとんど誤差のような範囲ですが。

2年前に投資信託を始めたときは日本オワコンじゃないかと思って「除く日本」を買付し始めたのですが、わが子はこれからの日本を担っていく存在ですので、「含む日本」の「全世界株式(オール・カントリー)」を選びました。

わが子の前で、日本オワコンだと決めつけてはいけないという自戒もありますし、日本オワコン化が加速すると日本の構成比率はみるみる低くなるでしょうから、「除く日本」でもどちらでも大差ないという安心感もあります。

しかし、わざわざ「除く日本」を作るって、日本の未来を悲観している人が多いからその資金をねらってなのかと想像しますが、単純にギャグの一形態なのかもしれませんね。

運用コストは「含む日本」「除く日本」どちらも0.1144%です。

純資産は「含む日本」1,596億円、「除く日本」565.4億円です。

日本に恨みがあれば話はべつですが、そのときどきの経済情勢で構成比率は更新されるので、現在GDP世界3位の日本をあえて外す必要はないかもしれませんね。

これからどちらのオール・カントリーを買おうか迷っている人は、純資産の多さから将来的に運用コストが引き下げられる可能性のある「含む日本」のほうが長期保有していくとより多く恩恵にあずかれるかなぁと思います。

運用コストは家賃とか通信費とおなじ固定費だからなるべく低く抑えたいです

今後も成長する世界全体が投資対象ですから、パフォーマンスは確実ですね。純資産額が増えているような、運用コストが低くなる可能性のある銘柄を選んだほうがいいですよね

まとめ

短・中期的にはアメリカ、長期的には中国やインドへの投資が最適解と考えて、S&P500やナスダック、わが子はオール・カントリーを中心のポートフォリオにしていきます。

ゲーム風な表現だと、じぶんは「ガンガンいこうぜ」、わが子は「バッチリがんばれ」です。

もう若くないから「ガンガンいこうぜ」ではなく「いのちだいじに」を選択するべきかもしれませんが、収入も貯蓄もそれほど多くないのでガンガン攻めて資産をふやす作戦です。

というわけで、【始めてみてわかったこと】投資信託は「eMAXIS Slim全世界株式(オールカントリー)」1本でOK、でした。